Заявление о выборе режима усн 15. Как написать уведомление о переходе на усн

Уведомление о применении УСН — для чего оно нужно, как выглядит и как его получить? На все эти вопросы ответим в нашей статье.

Нужно ли получать уведомление о возможности применения упрощенной системы налогообложения

Переход на упрощенную систему носит добровольный и уведомительный характер (п. 1 ст. 346.11, п. 1 ст. 346.13 НК РФ). Последнее означает, что для того чтобы начать применять УСН, налогоплательщик должен просто сообщить об этом в налоговый орган. При этом никакого разрешения на упрощенку или получения уведомления о применении УСН ждать от контролеров не нужно.

ОБРАТИТЕ ВНИМАНИЕ! Уведомление о переходе на УСН подается по форме 26.2-1, утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/829@. О том, как заполняется этот документ, читайте в этой статье .

В то же время в некоторых случаях организации необходимо подтвердить тот факт, что она является «упрощенцем». Например, документ-подтверждение может потребоваться для применения льготных тарифов страховых взносов или как обоснование неуплаты НДС. И такой документ можно получить в инспекции.

Уведомление (информационное письмо) о применении УСН в 2018-2019 годах: форма, как получить

Ранее, до апреля 2010 года, «упрощенцам» в инспекции выдавался документ под названием «Уведомление о возможности применения УСН». Его форма была утверждена приказом МНС России от 19.09.2002 № ВГ-3-22/495. С 13.04.2010 данный приказ утратил силу, и на смену уведомлению о применении упрощенной системы налогообложения пришло информационное письмо.

В настоящее время оно составляется по форме 26.2-7 согласно приложению 7 к приказу ФНС России от 02.11.2012 № ММВ-7-3/829@. Чтобы его получить, необходимо направить в ИФНС соответствующий письменный запрос в свободной форме.

Письмо налоговики должны выдать в течение 30 календарных дней со дня регистрации письменного обращения в налоговой инспекции. Такой срок на ответ установлен п. 93 Административного регламента ФНС по предоставлению государственной услуги по бесплатному информированию (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также по приему налоговых деклараций (расчетов), утвержденного приказом Минфина России от 02.07.2012 № 99н.

При этом обратиться с запросом на получение информационного письма можно и в электронной форме, в том числе по ТКС (пп. 111-124 вышеуказанного регламента).

О том, какие действуют ограничения на применение УСН, читайте в нашей рубрике .

Итоги

Уведомление о возможности применения УСН налоговыми органами не выдается. Однако налогоплательщик в любое время может обратиться в ИФНС с просьбой выдать письменное подтверждение применения УСН. Подтверждение применения УСН налоговый орган выдает в виде информационного письма по форме 26.2-7, в котором указана дата подачи уведомления о переходе на УСН.

Еще больше информации о возможности перехода на УСН см. в рубрике

Упрощенная система налогообложения – самый популярный налоговый режим у малого бизнеса. Если предприниматель вовремя подает заявление на упрощенку, то налогов платить он будет гораздо меньше, чем на общей системе налогообложения.

Срок для подачи уведомления – всего 30 дней , но в некоторых случаях можно подавать заявление о переходе на УСН вместе с . Расскажем, где взять бланк этого документа и как заполнить заявление на УСН при регистрации ИП .

Бланк заявления на УСН

Заявление, а если точнее, уведомление о применении УСН – это официальный документ, опубликованный в приказе ФНС России от 02.11.2012 N ММВ-7-3/829@. Все формы, утвержденные этим приказом, актуальны и в 2019 году. Скачать бланк для заполнения можно на ресурсе nalog.ru, в справочно-правовых системах или на нашем сайте.

Обращайте внимание на то, чтобы на скачанном бланке были следующие реквизиты:

- штрих-код с цифрами 0360 3017 в левом верхнем углу;

- указание на форму по КНД 1150001 в правом верхнем углу.

Форма заявления одинакова для всех плательщиков упрощенной системы: для ИП и организаций, а также для обоих вариантов УСН «Доходы» или «Доходы минус расходы».

Порядок перехода на УСН при регистрации ИП

Заявление о переходе на упрощенную систему налогообложения подается в порядке, предусмотренном статьей 346.13 HК РФ. Согласно этим нормам, если уведомление подано в 30-дневный срок, индивидуальный предприниматель признается упрощенцем с даты государственной регистрации.

Например, ИП зарегистрирован 25 сентября, а заявление о переходе подал в инспекцию только 15 октября. 30-дневный срок был соблюден, значит, предприниматель будет считаться плательщиком УСН с 25 сентября, а не с реальной даты подачи уведомления.

Налоговый кодекс не предусматривает особого порядка подачи заявления на упрощенную систему вместе с формой Р21001. Тем не менее, на практике многие будущие предприниматели заявляют о переходе на упрощенку уже тогда, когда неизвестно, будет ли регистрация ИП успешной. Да и сам бланк уведомления заполняется по-разному для тех, кто уже прошел регистрацию и тех, кто статус предпринимателя еще не получил.

Таким образом, сообщить о переходе на УСН при регистрации ИП можно в следующие сроки:

- вместе с подачей формы Р21001 и другими обязательными документами;

- в течение 30 дней после даты государственной регистрации предпринимателя.

Первый вариант, конечно, удобнее, ведь в налоговую инспекцию не придется ходить несколько раз. Однако здесь есть одно «но» — не каждая ИФНС примет у вас заявление на УСН при регистрации ИП. Чем может быть вызван такой отказ?

Дело в том, что согласно статье 346.13 НК РФ подавать уведомление на упрощенку надо в инспекцию, указанную в свидетельстве о постановке на учет в налоговом органе. При этом часто регистрация ИП происходит в специальных налоговых инспекциях. Например, в столице регистрация осуществляется в 46-ой ИНФС, а в Санкт-Петербурге – в 15-ой ИФНС. А на налоговом учете предприниматель будет стоять в другой инспекции — по адресу своей прописки.

Тем не менее, на практике многие регистрирующие инспекции соглашаются принять заявление на упрощенку вместе с формой Р21001. Однако, если у вас не приняли заявление на УСН при регистрации ИП, не переживайте, у вас в запасе есть целый месяц с даты выдачи свидетельства. Надо просто уточнить, в какой ИФНС будет стоять на учете ИП, и подавать уведомление туда.

Как заполнить заявление

В бланке уведомления всего одна страница, поэтому у вас не будет особых трудностей при его заполнении. Все записи вносятся заглавными печатными буквами шрифтом черного цвета. Пустые ячейки заполняются прочерками.

- Если заявление на УСН подается вместе с документами на регистрацию ИП, то поле ИНН не заполняется. Прочерки будут также в поле КПП, потому что такой код у физических лиц отсутствует.

- Поле «Признак налогоплательщика» заполняется по рекомендации ФНС:

- 1 – при подаче вместе с документами на регистрацию ИП;

- 2 – при подаче в первые 30 дней с даты постановки на учет или снятии с учета по ЕНВД;

- 3 – при переходе работающих предпринимателей с других систем налогообложения.

- Следующие четыре строчки предназначены для указания полного имени физического лица, проходящего регистрацию в качестве ИП.

- Рядом со строчкой «переходит на упрощенную систему налогообложения» вписывают цифру «2», которая обозначает переход на УСН с даты регистрации ИП.

- В поле объекта налогообложения укажите «1» для «Доходы» или «2» для «Доходы минус расходы».

- Впишите год подачи заявления – 2019.

- В следующих трех строчках проставьте прочерки, потому что они предназначены для перехода на упрощенку организаций, которые уже работают на каком-то либо режиме.

- Левая нижняя часть листа предназначена для внесения данных заявителя или его доверенного лица. Если уведомление подает лично предприниматель, то укажите признак налогоплательщика «1», а в полях для указания имени проставьте прочерки. Согласно сноскам, здесь указывается только имя представителя ИП или руководителя юридического лица.

- В низу листа необходимо указать номер заявителя и дату подачи заявления.

В инспекцию подают два экземпляра заполненного документа, на одном из них инспектор проставит отметку о принятии. В принципе, второй экземпляр с отметкой является подтверждением перехода ИП на упрощенку, поэтому его надо хранить в качестве доказательства. Дополнительно можно запросить в инспекции Информационное письмо по форме № 26.2-7, где будет подтверждена, что предприниматель действительно работает на упрощенном режиме.

Образец заполнения уведомления о переходе на УСН по форме 26.2-1 больше не нужен! Наш сервис автоматически подготовит заявление на УСН, Вам нужно лишь заполнить несколько полей. Подготовить уведомление УСН можно неограниченное количество раз. Вы вводите необходимые для заполнения документов данные в специальном мастере прямо на сайте. На всём пути ввода данных присутствуют подсказки, которые помогут не ошибиться. Сервис мгновенно подставляет введённые данные в нужные документы. Все документы соответствуют законодательству РФ и прошли неоднократную юридическую экспертизу. После этого Вам остаётся лишь скачать и распечатать готовые документы. Мы со всей серьёзностью подходим к защите личных и корпоративных данных пользователей сервиса. Для каждого клиента создаётся личный кабинет, доступ к которому имеет только он. Все данные передаются по защищенному каналу и хранятся на защищённых серверах в дата-центрах. Время работы сервиса: 24/7Как работает сервис

Защита личных данных

Служба поддержки: Пн-Пт с 10:00-19:00

Телефон: 8 800 555–90–35

Число закрывшихся предприятий малого и среднего бизнеса в РФ растет с каждым годом. Как говорят сами бывшие индивидуальные предприниматели, основной причиной для закрытия является большой налог в пользу государства. В основном это связано с тем, что многие бизнесмены просто не знают, что при они могут самостоятельно выбрать подходящую для них систему налогообложения и вместо этого автоматически платят общий налог.

На сегодняшний день для малого и среднего бизнеса наиболее подходящей является упрощенная система налогообложения, при которой сумма налога является фиксированной, а отчеты для налоговых органов составляются проще. Как перейти на УСН и в какие сроки предприниматель должен подать заявление в налоговую службу, чтобы не попасть под общую систему, а также возможно ли перейти на упрощенную систему после регистрации своего предприятия?

На сегодняшний день в России, индивидуальный предприниматель вправе самостоятельно выбирать подходящий вид налогообложения для его бизнеса. Сейчас в нашей стране пять совершенно разных систем сбора налога и у каждой из них есть свои преимущества для определенного рода деятельности. В любом случае налог придется выплачивать, но какой именно выбор предоставлен самим предпринимателям.

Общая система налогообложения

Для того чтобы предпринимателю стать налогоплательщиком по общей системе налогообложения никаких дополнительных действий совершать не нужно. Если при регистрации ИП в течение 30 суток Вы не подали заявление на какой-либо специальный вид налогообложения, платить Вы будете по общей системе. При выборе данной системы предприниматель платит сразу несколько налогов:

- налог на прибыль предприятия, 13%;

- 18 % НДС, связан с реализацией товаров и услуг;

- налог на имущество предпринимателя, которое необходимо для ведения деятельности ИП (от 0,1-2%).

Стоит отметить, что если Вы выбираете данную систему налогообложения, то для ведения отчетности Вам необходим квалифицированный бухгалтер, так как при грамотном учете расходов и доходов предприятия, данные налоги можно значительно минимизировать.

Единый налог на вмененый доход

Данную систему налогообложения в основном используют уже те предприниматели, бизнес у которых стоит на ногах. Основным преимуществом данной системы является отсутствие каких-либо отчетных документов для налоговых органов. Сбор средство в пользу государства исходит от начислений вмененного, то есть предполагаемого дохода, а не фактического. Ставка по Единому налогу в 2017 году составляет 15%, в 2018 останется неизменной. Также кроме самого налога предприниматель платит страховые взносы за себя, а также за сотрудников предприятия, если они имеются.

Патентная система налогообложения

ПСН является единственной системой налогообложения, для которой не нужны отчетные документы и декларации в налоговую службу. Налог рассчитывается сразу после приобретения патента. Данная система отлично подойдет для освоения какой-либо деятельности, для проверки выгодности бизнеса. Приобрести патент можно сроком от 1 до 12 месяцев. Приобрести таких патентов можно несколько и даже в разных регионах. Список разрешенных видов деятельности для патента указан в статье 346.43 HK РФ. Так патентная система не требует отчетности от предпринимателя, она имеет ряд недостатков, таких как:

- ограниченный список видов деятельности;

- максимальное количество сотрудников предприятия 15 человек;

- максимальная площадь зала при розничной торговле или общепита – 50 кв.м.

Единый сельскохозяйственный налог

Данный вид налога создан специально для предпринимателей, чья деятельность связана с производством сельскохозяйственной продукции. Следовательно, платить налоги по этой системе могут ограниченное количество индивидуальных предпринимателей. Ставка по налогу в данной системе составляет 6% с разницы между доходами и расходами. На данную систему могут также перейти предприниматели, чьи доходы от сельскохозяйственной деятельности составляют более 70%.

Упрощенная система налогообложения

Данная система налогообложения подходит для предпринимателей, которые только начали вести свою коммерческую деятельность. Система значительно сокращает как сам размер налога, так и отчетную деятельность.

Преимущества и недостатки УСН

Малая налоговая нагрузка и простота ведения отчетности, сделали упрощенную систему налогообложения самой выгодной для использования среди представителей малого и среднего бизнеса. По данным статистики Федеральной Налоговой Службы РФ именно эту систему налогообложения выбрали более 3 миллионов индивидуальных предпринимателей. К основным преимуществам данной системы относятся:

- Система заменяет сразу три основных налога: НДФЛ, НДС, налог на имущество. Вместо этих налогов предприниматель платит 6% от доходов или 15% от доходов с вычетом расходов.

- Упрощенное ведение учета. Для отчетности перед налоговыми органами, предпринимателю достаточно завести книгу учета доходов и расходов. Вести бухгалтерский учет Вы не обязаны. В качестве отчета один раз в год сдается налоговая декларация. Благодаря этому экономится много времени, которое Вы можете потратить на ведение своих дел.

- Предприниматель, который платит налог по данной системе, может уменьшить налог на сумму уплаченных страховых взносов. Если в вашем предприятии нет сотрудников, то налог можно уменьшить на полную сумму уплаченных страховых взносов. В случае, если сотрудники имеются, налог уменьшается на 50% от суммы взносов.

- Если Вы зарегистрировали свое предприятие впервые и используете упрощенную систему налогов, Вы вправе вести свою деятельность по нулевой налоговой ставке в течении двух лет. Шансы получить, так называемые налоговые каникулы, могут предприниматели, чья деятельность связана с производством либо наукой.

К сожалению, упрощенную систему могут использовать не все предприниматели. Законом утвержден список ограничений, который не позволяет всем желающим перейти на УСН:

- Число сотрудников, трудящихся на предприятии не должно превышать 100 человек.

- Доходы Вашего предприятия не должны превышать 150 миллионов рублей за год.

- Предприятие не должно заниматься производством подакцизных товаров. А также добычей полезных ископаемых.

Как и любая другая система, УСН имеет ряд незначительных недостатков, которые в основном связаны с возможной потерей числа клиентов. Связано это с тем, что у УСН отсутствует НДС, и Ваши клиенты не смогут рассчитывать на возмещенные выплаты из бюджета. Также при ведении деятельности Вам будет необходим кассовый аппарат, для ведения операций с наличными. Несмотря на имеющиеся недостатки, упрощенная система является самой популярной среди предпринимателей малого и среднего бизнеса и у многих возникает вопрос, как перейти на эту систему?

Заявление на УСН при регистрации ИП

Если Вы изначально приняли решение перейти на режим упрощенной системы налогообложения, то при регистрации ИП Вам необходимо подать соответствующее заявление в налоговую службу. Подать заявление на УСН необходимо по форме 26.2-1. Подавать заявление в налоговую службу лучше сразу при регистрации ИП со всеми остальными документами. В случае если Вы не подали заявление сразу, его можно сдать в течение 30 дней после регистрации. Образец заполнения заявления Вы можете взять в налоговом органе. Заявление необходимо заполнить черными чернилами и печатным шрифтом. На сегодняшний день с развитием цифровых технологий, данный бланк проще заполнить на компьютере в печатном формате. Скачать бланк заявления на УСН Вы можете на официальном портале Федеральной Налоговой службы. Для того чтобы Ваша заявка была принята без лишних вопросов внимательно изучите бланк заявления, чтобы грамотно его заполнить. Так заявление Вы подаете при регистрации предприятия, заполнять все поля Вам не нужно.

Если Вы изначально приняли решение перейти на режим упрощенной системы налогообложения, то при регистрации ИП Вам необходимо подать соответствующее заявление в налоговую службу. Подать заявление на УСН необходимо по форме 26.2-1. Подавать заявление в налоговую службу лучше сразу при регистрации ИП со всеми остальными документами. В случае если Вы не подали заявление сразу, его можно сдать в течение 30 дней после регистрации. Образец заполнения заявления Вы можете взять в налоговом органе. Заявление необходимо заполнить черными чернилами и печатным шрифтом. На сегодняшний день с развитием цифровых технологий, данный бланк проще заполнить на компьютере в печатном формате. Скачать бланк заявления на УСН Вы можете на официальном портале Федеральной Налоговой службы. Для того чтобы Ваша заявка была принята без лишних вопросов внимательно изучите бланк заявления, чтобы грамотно его заполнить. Так заявление Вы подаете при регистрации предприятия, заполнять все поля Вам не нужно.

Порядок заполнения заявления

- Если у Вас нет ИНН, графу заполнять не нужно, ИНН Вам присвоят автоматически при регистрации ИП.

- Следующим шагом нужно заполнить код налогового органа, данный код Вы также можете узнать на официальном портале ФНС, либо у самих сотрудников при подаче заявления.

- Дальше необходимо заполнить Ваши контактные данные, а также код признака налогоплательщика и время перехода на УСН. Все пояснения к этим полям Вы найдете внизу страницы.

- Выбираете объект налогообложения и ставите необходимую цифру. 1 – доходы, ставка равна 6%. 2 – доходы минус расходы. Ставка равна 15%.

- В графе о полученном доходе за прошедший год остаточную стоимость необходимо поставить прочерки.

- Дальше необходимо проставить цифру, кто подает заявление, сам предприниматель или его доверенное лицо.

- Последним шагом вписывается контактный телефон и дата заполнения.

Как уже говорилось выше заявление лучше подавать вместе со всеми документами во время регистрации предприятия. Данное заявление заполняется двумя экземплярами. Одно Вы сдаете, а другое со штампом от налоговой службы остается у Вас на руках. Если при регистрации Вы не решили, какую именно систему налогообложения выберете, то по закону у Вас есть 30 суток с момента постановки предприятия на учет. Стоит отметить, что если в течение 30 суток Вы не выбрали для себя подходящую систему налогообложения, потом перейти на УСН Вы сможете не сразу. По законодательным актам предприниматель может перейти на УСН только со следующего года. Заявление необходимо подавать с октября по декабрь текущего года.

Незнание систем налогообложения вашей деятельности, может принести значительные убытки при ее ведении. Так как в нашей стране существуют разные формы налогообложения, следует заранее их изучить и выбрать подходящую систему для своего бизнеса. Упрощенная система налогообложения не просто заслужила признание большинства отечественных представителей малого и среднего бизнеса. Именно УСН дает предпринимателям возможность заниматься именно своим бизнесом, а не вечным подсчетом налогов. Переходить на эту систему как уже говорилось выше лучше сразу, в момент регистрации своего предприятия, чтобы за год не переплачивать лишних налогов. Сделать это не сложно, достаточно лишь заполнить заявление и подать в соответствующий налоговый орган.

Уведомление о переходе на УСН - это документ, который информирует налоговый орган о вашем желании вести деятельность с использование упрощенный системы налогообложения. Форма уведомления утверждена Приказом ФНС России от 02.11.2012 N MMB-7-3/829. Бланк уведомления имеет форму 26.2-1. Скачать бланк этой формы можно ниже. Здесь же разберемся с тем, как правильно заполнить форму уведомления.

Когда подается уведомление о переходе на «упрощенку»?

Если вы создаете новую фирму, то уведомлять налоговую о своем решение перейти на «упрощенку» нужно в течении 30 дней с того дня, как встали туда на учет. Если организация (ИП) действующая, желает сменить налоговые режим и при этом соответствует , то это можно сделать с начала следующего года, проинформировав налоговую о своем желании до 31 декабря текущего года. Для ИП подавать уведомление нужно в налоговую по месту прописки, для организаций - по месту нахождения.

Образец заполнения уведомления о переходе на УСН

Бланк заявления форма 26.2-1 представлен на одном листе. Рассмотрим последовательно заполнение каждой строки бланка.

«ИНН» – заполняют только работающие организации (ИП), новые фирмы, которые подают уведомление с другими регистрационными документами, в клетках этой строки ставят прочерки.

«КПП» – заполняют только работающие организации, индивидуальные предприниматели КПП не имеют, поэтому ставят прочерки, вновь созданные организации ставят проерки.

«Код налогового органа» – для организаций указывается код налоговой по месту нахождения налогоплательщика, для ИП - по месту прописки.

«Код признака налогоплательщика» – внизу формы представлен список налогоплательщиков с указанием их кода, в зависимости от вида нашей фирмы выбираем нужную категорию.

Ниже указываем полное наименование организации либо ФИО ИП, оставшиеся клетки этого поля заполняем прочерками.

«Переходит на УСН» – ниже приведены три кода, из которых нужно выбрать один нужный.

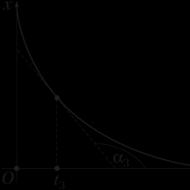

«В качестве объекта налогообложения выбран» – если объектом налогообложения выбраны доходы, то отмечаем «1», если доходы за вычетом расходов - то «2». Подробно об объекте налогообложения итайте в статье. « ».

«Год» – текущий год, в котором подается уведомление.

«Доходы за 9 месяцев» – это поле предназначено только для действующих организаций и предпринимателей, которые вели свою деятельность в последние месяцы, они указывают суммарный доход за 9 месяцев, величина дохода за 9 месяцев - это один из критериев, по которому определяется, имеет ли право организация переходить на «упрощенку». Новые фирмы и ИП ставят здесь прочерки.

«Остаточная стоимость ОС» – стоимость основных средств, числящихся на балансе, на 1 октября текущего года за вычетом начисленной амортизации, также указывается только для рабочих предприятий. Эта величины является еще одним критерием возможности перехода на УСН.

Ниже пишем ФИО директора организации (ФИО ИП), если уведомление 26.2-1 подается через представителя, то пишутся его ФИО, при этом ниже указывается документ, подтверждающий право представлять интересы налогоплательщика.

Лицо, сдающее уведомление, ставит свою подпись и текущую дату. Бланк уведомление заполнен, осталось только вовремя передать его в налоговый орган.