Должно ли ооо рассчитывать и перечислять ндфл от экономии на процентах, если займ получен от иностранца? Займ от иностранного юридического лица Налогообложение иностранных займов.

Предприятие выплачивает проценты по кредитам иностранным банкам, и являясь агентом, обязано предоставлять налоговый расчет о суммах выплаченных иностранным организациям доходов и удержанных налогов. Регулярность предоставления данного отчета агентом – ежеквартально. Вместе с тем, Предприятие является плательщиком налога на прибыль, с ежемесячным предоставлением отчетности. Обязано ли Предприятие, являющееся Агентом по доходам полученным ИО, предоставлять ежемесячно отчеты, если он сам является Налогоплательщиком по налогу на прибыль с ежемесячной отчетностью. По мнению ИФНС, Предприятие обязано предоставлять расчет по доходам иностранных организаций ежемесячно, т.к. оно ежемесячно отчитывается по налогу на прибыль. Обязано ежемесячно или ежеквартальноли предприятие предоставлять налоговый расчет о суммах выплаченных иностранным организациям доходов и удержанных налогов с ссылками на судебную практику.

Ответ

Да, обязано.

Налоговый агент по итогам отчетного (налогового) периода в сроки, установленные для представления налоговых расчетов, представляет информацию о суммах выплаченных иностранным организациям доходов и удержанных налогов за прошедший отчетный (налоговый) период. (п. 4, ст. 310 НК РФ).

Обоснование данной позиции приведено ниже в материалах «Системы Юрист» .

1. Постановление ФАС Волго-Вятского округа от 19.01.2009 № А29-2848/2008

«Из материалов дела следует, что 31.07.2003 ЗАО «Леском» заключило с фирмой SAFWOOD S.p.A. (Италия) договор займа денежных средств в сумме 395000 евро под 7,5 процента годовых, по которому Общество выступило заемщиком.

Инспекция установила, что с указанных сумм в проверяемых налоговых периодах ЗАО «Леском» не исчислило, не удержало и не перечислило в бюджет налог на прибыль организаций и не представило налоговому органу расчеты о суммах, выплаченных иностранной организации доходов и удержанных налогов за полугодие, 9 месяцев 2005 года и I квартал 2006 года.

Согласно статье 246 Кодекса плательщиками налога на прибыль организаций признаются в том числе иностранные организации, осуществляющие свою деятельность в Российской Федерации через постоянные представительства и (или) получающие доходы от источников в Российской Федерации. Объектом налогообложения по налогу на прибыль организаций является прибыль, полученная налогоплательщиком - иностранной организацией, от источников в Российской Федерации. Доходы указанных налогоплательщиков определяются в соответствии со статьей 309 Кодекса (пункт 3 статьи 247 Кодекса).

В силу подпункта 3 пункта 1 статьи 309 Кодекса к доходам, полученным иностранной организацией, не связанным с ее предпринимательской деятельностью в Российской Федерации и отнесенным к ее доходам от источников в Российской Федерации, которые подлежат обложению налогом, удерживаемым у источника выплаты доходов, в частности, относится процентный доход от долговых обязательств любого вида, в том числе доходы по иным долговым обязательствам российских организаций.

В подпункте 1 пункта 2 статьи 284 Кодекса закреплено, что налоговая ставка на доходы иностранных организаций, не связанные с деятельностью в Российской Федерации через постоянное представительство (со всех доходов, за исключением указанных в подпункте 2 данного пункта и в пунктах 3 и 4 названной статьи с учетом положений статьи 310 настоящего Кодекса) установлена в размере 20 процентов.

Если налогоплательщиком является иностранная организация, получающая доходы от источников в Российской Федерации, не связанные с постоянным представительством в Российской Федерации, обязанность по определению суммы налога, удержанию этой суммы из доходов налогоплательщика и перечислению налога в бюджет возлагается на российскую организацию или иностранную организацию, осуществляющую деятельность в Российской Федерации через постоянное представительство (налоговых агентов), выплачивающих указанный доход налогоплательщику. Налоговый агент определяет сумму налога по каждой выплате (перечислению) денежных средств или иному получению дохода (пункт 4 статьи 286 Кодекса).

В соответствии с пунктом 1 статьи 310 Кодекса налог с доходов, полученных иностранной организацией от источников в Российской Федерации, исчисляется и удерживается российской организацией или иностранной организацией, осуществляющей деятельность в Российской Федерации через постоянное представительство, выплачивающими доход иностранной организации при каждой выплате доходов, указанных в пункте 1 статьи 309 настоящего Кодекса, за исключением случаев, предусмотренных пунктом 2 данной статьи, в валюте выплаты дохода. При этом пунктом 3 названной статьи предусмотрено, что в случае выплаты налоговым агентом иностранной организации доходов, которые в соответствии с международными договорами (соглашениями) облагаются налогом в Российской Федерации по пониженным ставкам, исчисление и удержание суммы налога с доходов производятся налоговым агентом по соответствующим пониженным ставкам при условии предъявления иностранной организацией налоговому агенту подтверждения, предусмотренного пунктом 1 статьи 312 Кодекса (о ее постоянном местонахождении в государстве, с которым Российская Федерация заключила международный договор (соглашение), регулирующий вопросы налогообложения), которое должно быть заверено компетентным органом соответствующего иностранного государства.

Между правительствами Российской Федерации и Итальянской Республики 09.04.96 заключена Конвенция «Об избежании двойного налогообложения в отношении налогов на доходы и капитал и предотвращении уклонения от налогообложения" (далее - Конвенция).*

Со стороны Российской Федерации данная Конвенция применяется в том числе и по налогу на прибыль организаций (пункт 1 части 3 статьи 2 Конвенции).*

В частях 1, 2 статьи 11 Конвенции указано, что проценты, возникающие в одном Договаривающемся Государстве и выплачиваемые резиденту другого Договаривающегося Государства, могут облагаться налогом в этом другом Государстве. Однако такие проценты могут также облагаться налогом в том Договаривающемся Государстве, в котором они возникают, и в соответствии с законодательством этого Государства, но если получатель является лицом, владеющим правом собственности на проценты, взимаемый таким образом налог не должен превышать 10 процентов от общей суммы процентов. Компетентные органы Договаривающихся Государств по взаимному согласию определяют способ применения такого ограничения.

В связи с этим суды пришли к правильным выводам о том, что фирма SAFWOOD S.p.A. является резидентом Итальянской Республики, а ЗАО «Леском» - ее налоговым агентом, и оно должно было исчислить, удержать и перечислить в бюджет 84740 рублей налога на прибыль (исходя из ставки 10 процентов), полученного данной организацией в виде процентов от долговых обязательств ЗАО «Леском».

Невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов влечет применение налоговой ответственности, установленной в статье 123 Кодекса.*

Кроме того, пунктом 4 статьи 310 Кодекса предусмотрено, что налоговый агент по итогам отчетного (налогового) периода в сроки, установленные для представления налоговых расчетов статьей 289 Кодекса, представляет информацию о суммах выплаченных иностранным организациям доходов и удержанных налогов за прошедший отчетный (налоговый) период в налоговый орган по месту своего нахождения по форме, устанавливаемой федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Непредставление в установленный срок налогоплательщиком (плательщиком сбора, налоговым агентом) в налоговые органы документов и (или) иных сведений, предусмотренных Кодексом и иными актами законодательства о налогах и сборах, необходимых для осуществления налогового контроля, образует состав налогового правонарушения, установленного пунктом 1 статьи 126 Кодекса.*

Таким образом, суды правомерно признали обоснованным привлечение Общества к налоговой ответственности, предусмотренной названными нормами Кодекса, и возложение на него Инспекцией обязанности по удержанию и перечислению в бюджет налога на прибыль организаций в сумме 84740 рублей при последующих выплатах доходов фирме SAFWOOD S.p.A. с процентов от долговых обязательств ЗАО «Леском», а также по уплате пеней.*»

2. Постановление Арбитражного суда Северо-Кавказского округа от 31.03.2016, А53-17372/2015.

3. Постановление Арбитражного суда Московского округа от 25.01.2017, А40-442/2015.

4. Письмо ФНС России от 05.07.2017 № СД-4-3/13048@ «О представлении в налоговый орган налогового расчета о суммах выплаченных иностранным организациям доходов и удержанных налогов».

Многие российские компании привлекают иностранные инвестиции, однако не учитывают тот факт, что инвесторы, как правило, связаны с российскими фирмами, например являются их учредителями. Именно для таких случаев в Налоговом кодексе РФ установлены специальные правила расчета предельной суммы процентов по займу, которую можно отнести на уменьшение налоговой базы по налогу на прибыль. Насколько существенно эти правила отличаются от общего порядка налогообложения процентов по займам?

Общий порядок учета процентов по займам

Проценты по заемным средствам, полученным в иностранной валюте, для целей налогообложения учитываются в размере, не превышающем предельную величину (п. 1 ст. 269 НК РФ). Предельная величина может рассчитываться двумя способами: исходя либо из ставки 15% годовых, либо из среднего уровня процентов по займам, полученным налогоплательщиком на сопоставимых условиях в данном квартале 1 (с отклонением не более 20%). Компания вправе выбрать наиболее удобный для нее способ расчета предельной суммы процентов.

Если же речь идет о процентах по контролируемой задолженности, которая больше определенной допустимой величины, то применяются специальные правила расчета. При этом под контролируемой задолженностью понимается задолженность перед иностранной компанией, прямо или косвенно владеющей более чем 20% уставного капитала российской фирмы-должника.

Специальные правила расчета предельной суммы процентов по займу

Если размер контролируемой задолженности более чем в три раза 2 превышает собственный капитал российской организации на последний день отчетного (налогового) периода, то при расчете предельной величины процентов по этому долгу нужно применять специальный порядок, установленный пунктом 2 статьи 269 НК РФ.

Для целей налогообложения под собственным капиталом понимается разница между суммой активов компании и величиной ее обязательств (по данным бухгалтерского баланса). При этом в расчет не принимаются задолженность по налогам и сборам, а также суммы отсрочек, рассрочек, налоговых кредитов и инвестиционных налоговых кредитов 3 . Другими словами, собственный капитал определяется как:

Активы - (Обязательства - Задолженность по налогам и сборам).

Предельную величину процентов по контролируемой задолженности, превышающей собственный капитал более чем в три раза, российская организация - заемщик должна рассчитывать следующим образом.

Сначала нужно определить так называемый коэффициент капитализации. Он исчисляется по формуле 4:

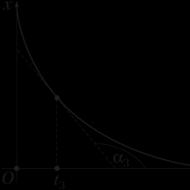

К кап = [НКЗ: (СК × Д уст)] : 3,

где К кап — коэффициент капитализации;

НКЗ — непогашенная контролируемая задолженность;

СК — собственный капитал российской организации - заемщика на конец отчетного (налогового) периода;

Д уст — доля участия иностранного лица - заимодавца в уставном капитале российской организации-заемщика.

П п = П н: К кап,

где П п — предельная величина процентов, относимая на уменьшение налогооблагаемой прибыли;

П н — величина процентов, начисленных по контролируемой задолженности.

Поскольку такой порядок расчета предельной величины процентов применяется только при условии, что контролируемая задолженность превышает трехкратную величину собственного капитала, то коэффициент капитализации будет заведомо больше единицы. Следовательно, российская фирма независимо от того, под какую процентную ставку ей будет предоставлен заем иностранной компанией, не сможет уменьшить налоговую базу по налогу на прибыль на всю сумму начисленных процентов 5 .

Может получиться, что предельная величина процентов, рассчитанная по специальным правилам, все равно будет больше, чем предельная величина процентов, которая получилась бы при применении общих правил. В таком случае для целей налогообложения учитывается наименьшая из этих двух сумм.

Рассмотрим расчет предельной величины процентов по контролируемой задолженности на примере.

- Пример 1

По данным бухгалтерского баланса на 31 декабря 2002 года активы ОАО "Гросс" составили 200 млн руб., обязательства — 180 млн руб., из них задолженность по налогам — 10 млн руб.

Тогда собственный капитал ОАО "Гросс" на 31 декабря 2002 года равен 30 млн руб. .

Одним из учредителей ОАО "Гросс" является иностранная компания SBT GmbH, ее доля в уставном капитале ОАО "Гросс" составляет 80%.

9 октября 2002 года компания SBT GmbH предоставила ОАО "Гросс" заем в размере 3 125 000 долл. США под 15% годовых сроком на 12 месяцев с ежеквартальной выплатой процентов.

Тогда размер непогашенного займа на 31 декабря 2002 года составит 100 млн руб. (3 125 000 долл. США х х 32 руб.). Эта задолженность является контролируемой и превышает трехкратную величину собственного капитала ОАО "Гросс", равную 90 млн руб. (30 млн руб. х 3). Поэтому для расчета предельной величины процентов, на которую можно уменьшить налоговую базу по налогу на прибыль, нужно применять специальные правила, установленные пунктом 2 статьи 269 НК РФ.

В IV квартале 2002 года ОАО "Гросс" пользовалась займом в течение 83 дней, поэтому 31 декабря 2002 года предельная величина процентов (Пп) будет начислена в сумме:

100 млн руб. × 15% : 365 дн. × 83 дн. = 3 410 959 руб. Если бы задолженность не была контролируемой, то всю эту сумму можно было бы отнести на уменьшение налоговой базы по налогу на прибыль. Но в нашем случае мы должны рассчитать коэффициент капитализации (Ккап):

: 3 = 1,39.

Предельная величина процентов по контролируемой задолженности (Пп), признаваемых расходом для целей исчисления налога на прибыль, составит:

3 410 959 руб. : 1,39 = 2 453 927 руб.

Эта сумма уменьшает налогооблагаемую прибыль за 2002 год.

Разница между начисленными процентами и предельными процентами составляет 957 032 руб. (3 410 959 - 2 453 927) и для целей налогообложения не учитывается.

Исполнение обязанности налогового агента

Если российская фирма выплачивает иностранной компании, не имеющей постоянного представительства в России, процентный доход, то она обязана удержать и уплатить налог по ставке 20% (ст. 310 НК РФ). Разница между начисленными процентами и их предельной величиной, рассчитанной по контролируемой задолженности, для целей налогообложения приравнивается к дивидендам (п. 4 ст. 269 НК РФ). Это означает, что с такой разницы налог удерживается по ставке 15%.

- Пример 2

Воспользуемся данными предыдущего примера.

При перечислении процентов компании SBT GmbH российская фирма ОАО "Гросс" должна удержать налог:

- с суммы 2 453 927 руб. — в размере 490 785 руб. (2 453 927 руб. × 20%);

- с суммы 957 032 руб. — в размере 143 555 руб. (957 032 руб. × 15%).

Общая сумма удержанного налога, которую нужно перечислить в бюджет, составит 634 340 руб. (490 785 + 143 555 + 143 555).

Следует отметить, что между Россией и государством, резидентом которого является иностранная компания - кредитор, может быть заключено соглашение об избежании двойного налогообложения, имеющее приоритет над российскими законами. Некоторые соглашения предусматривают, что налог с процентов 6 уплачивается в стране, где находится получатель процентов (см. таблицу). В этом случае российской фирме удерживать налог с перечисляемых процентов не нужно. При этом от иностранной компании необходимо получить подтверждение того, что ее местонахождением является государство, с которым Россия заключила подобное соглашение.

Порядок налогообложения процентов, установленный соглашениями (конвенциями) об избежании двойного налогообложения

| Государство, заключившее с Россией соглашение | Дата заключения соглашения (конвенции) | Страна, в которой облагается процентный доход, выплачиваемый российской организацией* | Ставка, по которой должен удерживаться налог с процентного дохода в России. % |

|---|---|---|---|

| Австрия | 10.04.81 | Австрия | 0 |

| Азербайджан | 03.07.97 | Россия | 10 |

| Албания | 11.04.95 | Россия | 10 |

| Армения | 28.12.96 | Армения | 0 |

| Белоруссия | 21.04.95 | Россия | 10 |

| Бельгия | 16.06.95 | Россия | 10 |

| Болгария | 08.06.93 | Россия | 15 |

| Великобритания | 15.02.94 | Великобритания | 0 |

| Венгрия | 01.04.94 | Венгрия | 0 |

| Вьетнам | 27.05.93 | Россия | 10 |

| Германия | 29.05.96 | Германия | 0 |

| Дания | 08.02.96 | Дания | 0 |

| Египет | 23.09.97 | Россия | 15 |

| Израиль | 25.04.94 | Россия | 10 |

| Индия | 25.03.97 | Россия | 10 |

| Иран** | 06.03.96 | Россия | 7.5 |

| Ирландия | 29.04.94 | Ирландия | 0 |

| Испания | 16.12.96 | Россия | 5 |

| Италия | 09.04.96 | Россия | 10 |

| Казахстан | 18.10.96 | Россия | 10 |

| Канада | 05.10.95 | Россия | 10 |

| Катар | 20.04 98 | Росам | 5 |

| Кипр | 05.12.98 | Кипр | 0 |

| Киргизия | 13.01.99 | Россия | 10 |

| Китайская Народная республика (КНР) | 27.05.94 | Россия | 10 |

| Корейская народно-демократическая республика (КНДР) | 26.09.97 | КНДР | 0 |

| Республика Корея | 19.11.92 | Республика Корея | 0 |

| Ливан | 08.04.97 | Россия | 5 |

| Люксембург | 28.06.93 | Люксембург | 0 |

| Македония | 21.10.97 | Россия | 10 |

| Малайзия | 31.07.87 | Россия | 15 |

| Мали | 25.06.96 | Рост» | 15 |

| Марокко | 04.09.97 | Россия | 10 |

| Республика Молдова | 12.04.96 | Республика Молдова | 0 |

| Монголия | 05.04.95 | Россия | 10 |

| Намибия | 31.03.98 | Россия | 10 |

| Нидерланды | 16.12.96 | Нидерланды | 0 |

| Норвегия | 15.02.80 | Норвегия | 0 |

| Польша | 22.05.92 | Россия | 10 |

| Румыния | 27.09.93 | Россия | 15 |

| Словакия | 24.06.94 | Словакия | 0 |

| Словения | 29.09.05 | Россия | 10 |

| Соединенные Штаты Америки | 17.06.92 | США | 0 |

| Туркменистан | 14.01.98 | Россия | 5 |

| Турция | 15.12.97 | Россия | 10 |

| Узбекистан | 02.03.94 | Россия | 10 |

| Украина | 08.02.95 | Россия | 10 |

| Филиппины | 26.04.95 | Россия | I5 |

| Финляндия*** | 06.10.87 | Финляндия | 0 |

| Франция | 26.11.96 | Франция | 0 |

| Хорватия | 02.10.95 | Россия | 10 |

| Чехия | 17.11.95 | Чехия | 0 |

| Швейцария | 15.11.95 | Россия | 10 |

| Швеция | 15.06.93 | Швеция | 0 |

| Югославия | 12.10.95 | Россия | 10 |

| Южно-Африканская Республика (ЮАР) | 27.11.95 | Россия | 10 |

| Япония | 18.01.86 | Россия | 10 |

*Приводятся страны, в которых процентный доход облагается по общим правилам, установленным в Международном соглашении (конвенции). В то же время соглашением может быть предусмотрен специальный порядок налогообложения процентов, получаемых правительственными органами, национальными банками и другими ведомтсвами договаривающихся государств.

***Соглашение применяется до вступления в силу Соглашения между Правительством Российской Федерации и Правителсьтвом Финляндской Республики от 04.05.96 "Об избежании двойного налогообложения в отношении налогов на доходы". При этом порядок налогообложения процентов остается неизменным.

Если соглашением об избежании двойного налогообложения установлено, что налог с процентного дохода может быть удержан у источника выплаты, то применяется ставка, определенная в международном договоре.

Что необходимо учесть при налогообложении процентов по займам, полученным от иностранных организаций

Герман Писцов, ведущий специалист Департамента налогообложения прибыли МНС России

Практически всеми соглашениями (конвенциями) об избежании двойного налогообложения, заключенными Россией с иностранными государствами, предусмотрено следующее. Если между плательщиком и получателем процентов установлены "особые отношения", то положения соглашения (конвенции) применяются только к той части процентов, которая была бы выплачена, если бы между плательщиком и получателем процентов отсутствовали подобные отношения. К оставшейся части процентов в таком случае применяются нормы налогового законодательства той страны, резидентом которой является плательщик процентов.

По мнению МНС России, "особыми отношениями" можно считать отношения российской компании-должника и иностранной фирмы-кредитора, перед которой у российской компании возникла контролируемая задолженность, превышающая трехкратную величину собственного капитала. Это означает, что в таких случаях положения соглашения (конвенции) об избежании двойного налогообложения применяются только к той части процентов, которую в соответствии с пунктом 2 статьи 269 НК РФ можно включить в расходы, уменьшающие налогооблагаемую прибыль российской фирмы.

Положения международных договоров не могут применяться к разнице между начисленной суммой процентов по контролируемой задолженности и их предельной величиной, учитываемой для целей налогообложения. Она подлежит налогообложению в соответствии с российским законодательством. Поэтому с этой части процентов российской фирме-должнику следует удержать налог по ставке 15% (п. 4 ст. 269 НК РФ).

__________________________________________

1 Для фирм, перешедших на уплату ежемесячных авансовых платежей по налогу на прибыль исходя из фактически полученной прибыли, - в данном месяце.

2 Для банков и организаций, занимающихся лизинговой деятельностью, - более чем в 12,5 раза.

3 При наличии серьезных оснований организация может попросить перенести сроки уплаты каких-нибудь налогов. В этом случае могут быть предоставлены отсрочка, рассрочка, налоговый кредит или инвестиционный налоговый кредит (статьи 61-68 НК РФ).

4 Банки и лизинговые компании делят результат не на 3, а на 12,5.

5 О финансовых схемах, позволяющих этого избежать, читайте в статье «Как осуществить «самофинансирование» компании в рамках группы компаний» на с. 36. - Примеч. редакции.

6 Соглашения применяются ко всей сумме начисленных процентов, если иное не предусмотрено самими соглашениями.

Основные положения налогового кодекса относительно займов

Доходы, которые получают иностранные компании по долговым обязательствам российских фирм, в соответствии с пунктом 1 ст. 309 Налогового кодекса Российской Федерации, облагаются налогом на прибыль в России, ставка которого составляет 20%. К слову, налогообложение в холдингах имеет свои особенности.

Российская фирма, имеющая долговые обязательства перед иностранной компанией, согласно п. 4 ст. 286 НК РФ, несет ответственность по определению суммы налога, ее удержанию и перечислению в бюджет.

Этот закон действует в том случае, если у страны, в которой зарегистрирована иностранная компания, отсутствует соглашение об избежании двойного налогообложения доходов и имущества с Россией. Если же соглашение действует, к порядку налогообложения применяется особый режим. Очень часто платежи по займам в этом случае подлежат налогообложению только в иностранном государстве.

Соглашения об избежании двойного налогообложения в настоящее время действуют более чем с 70 странами, среди которых Великобритания, Кипр, Люксембург, Нидерланды, Испания и многие другие государства, включая страны СНГ.

Из этого можно сделать вывод, что в целях оптимизации налогообложения при выплатах процентных возвратных займов российским компаниям следует сотрудничать только с организациями, зарегистрированными в оффшорах, с которыми действуют международные соглашения.

В каких случаях проценты по займам снижают облагаемую базу по налогу на прибыль

Статья 269 Налогового кодекса РФ выделяет несколько случаев, когда суммы процентов по кредитам относят к расходам, позволяющим снизить налогооблагаемую базу:

- Если размер процентов не отклоняется более чем на 20% в сторону повышения или понижения от уровня процентов по долговым обязательствам перед российскими компаниями, начисленных в том же квартале.

- Если долговых обязательств перед российскими организациями компания не имеет, предельная величина процентов по займам в иностранной валюте, которые могут признаваться расходами, считается равной 15%.

В том случае, когда задолженность является контролируемой, предельная величина процентов, которые могут признаваться расходами, определяется в особом порядке.

Если задолженность контролируемая

Для начала определимся, когда задолженность может быть признана контролируемой:

- Российская компания аффилирована с иностранной.

- Аффилированное лицо или сама иностранная компания готовы выступить в качестве поручителя, гарантируя исполнение долговых обязательств российской организацией в полном объеме.

- Иностранная компания владеет более чем 20% уставного капитала российской.

Большое значение в определении порядка налогообложения займов играет размер контролируемой задолженности.

Если размер задолженности более чем в три раза превышает собственный капитал российской компании на последнее число отчетного периода, применяется следующее правило: сумма процентов по задолженности, начисленных в каждом отчетном периоде, делится на коэффициент капитализации, который рассчитывается на последнее число отчетного периода.

Следует учитывать, что для банковских учреждений и организаций, занимающихся исключительно лизинговой деятельностью, применяются другие формулы расчета.

В случае если разница между начисленными процентами и предельными процентами положительная, она признается , уплаченными иностранной организации, в отношении которой установлена контролируемая задолженность, и облагается налогом на прибыль.

Учет займов, полученных от иностранной компании, несколько отличается от порядка оформления кредитования в пределах РФ. Чтобы без ошибок отразить в учете такие финансовые отношения, бухгалтеру придется принять во внимание очередные изменения в правилах бухучета, быть в курсе межнациональных отношений, которые накладывают отпечаток на порядок налогообложения процентов по «заморским» займам, а также учесть момент зависимости заемщика от заимодавца.

Ключ к учету

Как известно, порядок учета расходов по кредитам и займам претерпел некоторые изменения, и с 1 января 2009 года он ведется на основании ПБУ 15/2008 (утв. приказом Минфина России от 6 октября 2008 г. № 107н). К слову, прежде учет производился согласно ПБУ 15/01 «Учет займов и кредитов и затрат по их обслуживанию» (утв. приказом Минфина России от 2 августа 2001 г. № 60н).

Впрочем, основные понятия остались неизменными - сумма займа не является расходом для кредитора и, соответственно, доходом для заемщика. Деньги, полученные по договору, отражаются на балансе организации как кредиторская задолженность. Причем сумма, на которую она увеличилась, должна быть эквивалентна той, что указана в соглашении. Ранее можно было отразить сумму фактически поступивших средств, если она отличалась от «договорной» (п. 3 ПБУ 15/01).

Что же касается процентов, которые выплачиваются иностранной компании, то они для российского заемщика войдут в статьи расходов, а для иностранного заимодавца данные суммы будут являться доходом от источника в РФ.

Напомним, что затраты по кредитам в бухгалтерском учете отражаются как прочие расходы, связанные с выполнением обязательств по полученным займам, и отражаются в том отчетном периоде, в котором они непосредственно понесены. В налоговом учете выплачиваемые проценты по кредитам и займам входят в состав внереализационных расходов и по определенным критериям, установленным в статье 269 Налогового кодекса, учитываются в базе по налогу на прибыль.

Проще говоря, основные моменты учета данных расходов мало чем отличаются от процесса кредитования в пределах страны. Разница заключается в лимите процентов, признаваемых в составе налогооблагаемых расходов по долговым обязательствам в валюте. Так, на данный момент он ограничен 22 процентами в случае отсутствия заемных обязательств, выданных на сопоставимых условиях.

Бремя налогового агента

Если российская организация заняла средства у иностранной компании, то ей придется принять ответственный статус «налогового агента». Данное обязательство возлагается на нее пунктом 1 статьи 287 Налогового кодекса. Процентный доход от долговых обязательств любого вида, полученный иностранной организацией и не связанный с ее предпринимательской деятельностью в России, подлежит обложению налогом на прибыль. Сумма налога удерживается у источника выплаты доходов (подп. 3 п. 1 ст. 309 НК). То есть вы как законопослушный налоговый агент обязаны перечислить налог в бюджет в течение трех дней после дня выплаты или перечисления денежных средств иностранной организации (п. 2 ст. 287 НК). В общем случае 20 процентов от вышеозначенного дохода нужно удержать и перечислить в российский бюджет. Но, заметьте, в общем случае, так как существует еще ряд дополнительных условий и исключений. В связи с этим нередко при получении заемных средств от иностранной компании возникают проблемы, связанные с налогообложением процентного дохода (расхода), а также с учетом пресловутых курсовых разниц.

В согласии с миром

Первыми «иностранцами», кого не затронет фиксированная российским налоговым законодательством ставка в 20 процентов, будут те, чьи государства заключили Соглашения об избежании двойного налогообложения в отношении налогов на доход и капитал. Сей полезный документ имеет приоритет над нормами национального законодательства. Поэтому заимодавцы-резиденты стран, с которыми у нашей страны имеются подобные договоренности, вправе уплачивать налог на территории РФ по соответствующим пониженным ставкам, а то и совсем его не платить.

Так, «попросив взаймы» у компании-киприота, вам не придется исчислять и удерживать налог на прибыль, так как в отношении данного государства действует Соглашение от 5 декабря 1998 г. (к слову, было дополнено и скорректировано протоколом от 16 апреля 2009 г.).

Согласно пункту 1 статьи 11 данного документа, выплачиваемые проценты по займу подлежат налогообложению лишь на территории заимодавца.

Стоит отметить, что «иностранец», желающий воспользоваться «налоговым дисконтом», обязан доказать (в частности, вам как налоговому агенту) свое право на использование данных привилегий. Контрагенту придется подтвердить дополнительным документом свое постоянное местонахождение в государстве, с которым у РФ имеется соответствующее международное соглашение (п. 1. ст. 312 Кодекса). Данное подтверждение может предоставляться только раз в календарный год, за который причитаются выплаты, независимо от их количества и регулярности. Документ должен быть заверен компетентным органом соответствующего иностранного государства. Если он составляется на иностранном языке, российскому заемщику придется перевести его на русский.

Все бы хорошо, да только в нашем налоговом законодательстве не получится найти установленной формы документа, который должен будет подтвердить постоянное местонахождение иностранной организации. Такие бумаги, как свидетельства о регистрации на территории иностранных государств (сертификаты об инкорпорации) или выписки из торговых реестров, не могут рассматриваться в качестве подтверждающих документов. Более того, в Налоговом кодексе не раскрывается и такое понятие, как «компетентный орган», который должен заверить подтверждение. А, как известно, где нет четкости в требованиях и определенности в формулировках, там появляется обширное пространство для «творчества». Тем не менее в случае отсутствия безукоризненно оформленного подтверждения на момент выплаты дохода российская организация-заемщик будет обязана удержать с известных доходов контрагента налог на прибыль.

Но даже если все документы правильно оформлены, собраны, и иностранному контрагенту «раскошеливаться» перед российским бюджетом не придется, от роли налогового агента вас никто не освобождает. Согласно статьям 24, 289 и 310 Налогового кодекса, вне зависимости от применения норм международных договоров, российский заемщик обязан в установленные сроки представить информацию о суммах, выплаченных иностранным организациям.

В отличие от вышеупомянутого документа-подтверждения форма налогового расчета о суммах выплаченных иностранным организациям доходов и удержанных налогов утверждена. Налоговому агенту следует обратиться к приказу МНС России от 14 апреля 2004 г. № САЭ-3-23/286@. Инструкция по заполнению формы утверждена приказом МНС России от 3 июня 2002 г. № БГ-3-23/275.

Главное – участие

Несомненно, гораздо выгоднее нести задолженность перед «своими иностранцами». Но обратите внимание – если такой займодавец владеет более 20 процентами уставного капитала российской организации-заемщика, задолженность по таким долгам в целях налогообложения прибыли будет признана контролируемой.

Конечно, контролироваться будет не сама задолженность, а выплачиваемые по ней проценты. При существовании непогашенной контролируемой задолженности по долговому обязательству.

Коэффициент капитализации, в свою очередь, представляет собой отношение величины непогашенной контролируемой задолженности к величине собственного капитала, соответствующей доле прямого или косвенного участия иностранной компании в уставном капитале российской организации, деленное на 3 (на 12,5 – для банков и организаций, занимающихся исключительно лизинговой деятельностью). Данная величина рассчитывается на последнюю отчетную дату соответствующего налогового периода (п. 2 ст. 269 Кодекса):

Таким образом, в состав внереализационных расходов включаются проценты по контролируемой задолженности, которые не превышают рассчитанных норм. Вместе с тем сумма учитываемых процентов не может быть больше фактически начисленных. Если же наблюдается положительная разница между размером начисленных за отчетный период процентов по долговым обязательствам и их предельной величиной, эта сумма приравнивается к уплаченным иностранной организации дивидендам. А они, в свою очередь, как известно, облагаются налогом на прибыль у источника выплат по ставке 15 процентов (п. 3 ст. 284 НК).

Итак, важно знать , что проценты, выплачиваемые иностранным контрагентам-учредителям, будут начисляться в общем порядке, предусмотренном в пункте 1 статьи 269 Налогового кодекса, только в том случае, если:

- размер контролируемой задолженности не превышает или превышает, но менее чем в три раза, величину собственного капитала заемщика, определяемого на последнюю дату отчетного (налогового) периода.

- долевое участие иностранной компании в уставном капитале составляет менее 20 процентов.

- в роли заимодавца выступает учредитель – иностранный гражданин.

В противном случае задолженность превращается в контролируемую.

Прямо по курсу – разницы

Согласно пункту 1 статьи 8 Закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете», стоимость активов и обязательств, выраженных в иностранной валюте, для отражения в бухгалтерском учете и отчетности нужно пересчитать в рубли.

Кроме того, Гражданский кодекс также предусматривает возможность устанавливать обязательства по оплате в рублях в сумме, эквивалентной сумме в иностранной валюте или в условных денежных единицах (п. 2 ст. 317 ГК).

Если платеж осуществляется в иностранной валюте, то в бухгалтерском и налоговом учете возникают курсовые разницы. Если же оплата – в рублях, то в бухучете появляются курсовые разницы, а в налоговом учете – суммовые.

Таким образом, если в соответствии с договором предоставлен заем в валюте и возвращать его вы планируете в тех же денежных знаках, то в ходе пользования средствами у вас возникнут курсовые разницы.

Порядок расчета и отражения курсовых разниц в бухгалтерском учете регулируется ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (утв. приказом Минфина России от 27 ноября 2006 г. № 154н). Согласно пункту 7 данного документа привлеченные суммы, как средства в расчетах, переоцениваются дважды: на дату прекращения обязательства и на отчетную дату.

Аналогичная норма установлена для целей налогового учета в пункте 8 статьи 271 и пункте 10 статьи 272 Налогового кодекса.

Таким образом, курсовые разницы (положительные или отрицательные) в связи с переоценкой суммы долгового обязательства в виде займа, полученного в иностранной валюте, учитываются для целей налогообложения прибыли российской организацией. Заемщику следует обратиться к одной из более ранних дат: либо на день прекращения (исполнения) долгового обязательства по возврату кредита с учетом процентов (если таковые предусмотрены кредитным договором), либо на последний день отчетного (налогового) периода.

Предъявите паспорт

В случае получения иностранных заемных средств компания не ограничится договором займа с иностранным контрагентом. Приполучении денег от «заморского» заимодавца российской компании придется оформить паспорт сделки.

Этот документ оформляется резидентами в уполномоченных банках. Существуют исключительные случаи, когда он не составляется, в частности, если речь идет:

1) о физических лицах-резидентах, которые не являются индивидуальными предпринимателями, при осуществлении ими валютных операций по контракту;

2) о кредитной организации-резиденте;

3) о федеральном органе исполнительной власти, специально уполномоченном Правительством РФ на осуществление валютных операций;

4) о резиденте – в случае если общая сумма контракта (кредитного договора) не превышает в эквиваленте 5000 долл. по курсу иностранных валют к рублю, установленному ЦБ на дату заключения такого соглашения с учетом внесенных изменений и дополнений;

5) о прочих случаях, перечисленных в пункте 3.2 главы 3 раздела II Инструкции ЦБ от 15 июня 2004 г. № 117-И.

Итак, несмотря на то что процесс получения кредита или займа – дело само по себе трудоемкое и сопровождается довольно масштабным документооборотом, согласитесь – без подобного финансового инструмента пришлось бы туго. Особенно сейчас и, в частности, для компаний, чей собственный капитал не радует глаз большими суммами. И, возможно, не так страшен иностранный заем, как порой о нем говорят. Попробуйте создать своеобразную памятку и следовать ее правилам. Всегда следует помнить, что безупречное документальное подтверждение любой сделки – это без малого 100-процентная гарантия ее успеха.

Татьяна Ильинова, эксперт журнала "Расчет"

доначислений по налогу на прибыль и НДС послужил вывод инспекции о том, что заявитель необоснованно включил в состав косвенных расходов затраты в виде нагрузочных потерь, возникших на оптовом рынке электроэнергии, а также заявил налоговые вычеты по данным расходам.

Итог: суд отклонил доводы инспекции о том, что в рассматриваемом случае приобретенный на опто

Общество обратилось

в арбитражный суд с заявлением о признании недействительным решения Межрайонной инспекции ФНС России в части доначисления налога на прибыль в размере по операциям с ЧАО.Итог: рассматривая спор и отказывая в удовлетворении требований общества, суды пришли к выводу, что обществом была проведена контрольная инвентаризация после оформленных ранее результа

По мнению

инспекции, включение в состав Соглашения об отступном от 13.12.2012 г. № 2 условий о погашении договора займа за счет предоставленного имущества ЗАО и дальнейшая корректировка регистров налогового учета повлекли получение обществом необоснованной налоговой выгоды путем занижения налогооблагаемой базы по налогу на прибыль за 2012 год. В ходе проверки инспекция установила наличие особых форм расчетов и сроков платеже Вся судебная практика по этой теме »Объект налогообложения

Налоговые агенты