Как отразить учебный отпуск в 6 ндфл. Отпускные выплачены в июне

6-НДФЛ — отпускные, больничные, зарплата — все эти понятия имеют тесную связь: всё это доходы, подлежащие обязательному отражению в этой форме. В то же время для занесения в 6-НДФЛ отпускных необходимо учитывать некоторые особые правила.

Начисление НДФЛ по отпускным и больничным

Перечень доходов сотрудника, которые в обязательном порядке должны попадать в отчетность по подоходному налогу, не ограничивается заработной платой сотрудника, здесь же находят свое отражение и отпускные, и больничные.

Если оплату труда следует производить не реже двух раз в месяц, то для прочих выплат установлена иная периодичность:

- Начисление отпускных должно производиться не позднее чем за 3 дня до начала отпускного периода, тогда же должна пройти и их выдача (перечисление).

- Начисление больничных осуществляется не позднее 10 суток с момента получения больничного листа. Выплата причитающейся суммы происходит вместе с заработной платой в ближайший отведенный для этого день.

Несмотря на отличия в порядке и сроках начисления, обе указанные выплаты объединяет общий срок, отведенный для удержания и перевода в бюджет НДФЛ. Удерживается налог в момент выдачи, а вот переводится в бюджет в последний день месяца, в котором суммы были выданы работнику. В этом главное отличие отпускных и больничных от основных зарплатных выплат, что объясняет необходимость обособленного отражения в форме 6-НДФЛ подобных сумм.

Порядок отражения в 6-НДФЛ выплачиваемых вместе с зарплатой и отдельно от нее отпускных

Как отразить отпускные в 6-НДФЛ, волнует каждого бухгалтера с момента введения этой налоговой отчетности. На практике встречаются такие возможные ситуации:

- Выдача отпускных происходит отдельно от зарплаты - отпускные должны показываться в форме отдельной строкой. Подобный подход к включению отпускных в 6-НДФЛ объясняется как индивидуальным порядком их начисления, так и отдельным сроком для перечисления налога.

- Даты выплаты отпускных и зарплаты совпадают - для оформления в 6-НДФЛ отпускных также используют раздел 2 и вписывают их также отдельно. Подобный порядок объясняется крайним сроком, отведенным на перечисление в бюджет НДФЛ с них.

Получается, что единым обстоятельством, обуславливающим обособленное отражение в 6-НДФЛ отпускных в обоих случаях, будет особый срок для уплаты подоходного налога с них. В результате заполнение 6-НДФЛ по отпускным будет иметь следующую последовательность.

Отражение в разделе 1 их размера в составе доходов по стр. 020 и исчисленной суммы НДФЛ в стр. 040 производится в любом случае. В итоговую сумму уплаченного НДФЛ в стр. 070 начисленный налог при отражении отпускных в 6-НДФЛ попадет только при осуществлении его перечисления в текущем периоде. При этом нужно помнить, что если день уплаты налога совпадет с выходным или нерабочим праздничным днем, то перевод будет перенесен на ближайший следующий рабочий день. Поэтому срок уплаты может быть перенесен на следующий квартал.

Как учитывать переходящие отпуска и делать их перерасчет?

Не менее острым будет вопрос о том, как отразить в форме 6-НДФЛ отпускные, переходящие на другой период. Последовательность действий будет такой:

- Полученный доход в форме отпускных, а также начисленный с их суммы налог без учета периода, к которому они относятся, полностью включаются в раздел 1 формы в периоде их фактического начисления.

- Перечисление отпускных будет отражено в разделе 2 в зависимости от его даты и срока для уплаты подоходного налога.

Иными словами, решая задачу, как отразить в 6-НДФЛ переходящие отпускные, нужно ориентироваться не на период, за который они выплачиваются, а на дату фактического перечисления и уплаты НДФЛ.

Осуществлять перерасчет отпускных в 6-НДФЛ придется в следующих случаях:

- Некорректно определена сумма начислений за отпуск - в этом случае необходимо пересчитать отпускные и сдать уточненный отчет с правильными данными.

- Наступили обстоятельства, требующие провести корректировку сумм в силу закона (например, болезнь в период ежегодного отпуска, отзыв сотрудника из отпуска) - нужно внести в отчетность соответствующие корректные данные именно в периоде перерасчета. Такую позицию отстаивает ФНС в своем письме от 24.05.2016 № БС-4-11/9248.

Пример заполнения с отпускными 6-НДФЛ

Перед рассмотрением примера отражения отпускных в 6-НДФЛ необходимо остановиться на следующих важных моментах:

- Отпускные - это тоже доходы сотрудника, следовательно, они должны в полной сумме вместе с начисленным налогом отражаться в разделе 1 формы 6-НДФЛ.

- Для раздела 2 имеет значение дата выплаты, в связи с чем включение сюда отпускных будет зависеть от нее. День выдачи или перечисления соответствующих сумм работнику в данном случае будет и фактическим днем получения дохода.

- Очень большое значение имеет последний день, разрешенный для уплаты НДФЛ, его необходимо учитывать при заполнении 6-НДФЛ по отпускным и больничным налоговому агенту. Этот элемент определяет специфику отражения указанных выплат в отчете 6-НДФЛ.

Пример

В качестве исходных данных используются приведенные ниже цифры. За декабрь заработная плата была выдана в конце 2016 года.

Нужно помнить, что все перечисления, осуществляемые до завершения месяца, рассматриваются как авансовые, и налог по ним уплачивается только по завершении окончательного расчета по зарплате. Поэтому пример — как отразить отпускные в 6-НДФЛ — будет выглядеть следующим образом:

В разделе 1:

- поле 020: 503 700 руб.;

- поле 030: 18 000 руб.;

- поле 040: 63 141 руб.;

- поле 060: 6;

- поле 070: 43 511 руб. - не войдет сумма НДФЛ с зарплаты за март.

В разделе 2:

- поле 100: 31.01.2017;

- поле 110: 10.02.2017;

- поле 120: 11.02.2017;

- поле 130: 157 000 руб.;

- поле 140: 19 630 руб.;

- поле 100: 28.02.2017;

- поле 110: 10.03.2017;

- поле 120: 13.03.2017;

- поле 130: 157 000 руб.;

- поле 140: 19 630 руб.;

- поле 100: 28.03.2017;

- поле 110: 28.03.2017;

- поле 120: 31.03.2017;

- поле 130: 32 700 руб.;

- поле 140: 4251 руб.

Во 2-м разделе заработная плата за март отражаться не будет, поскольку фактически она будет выплачена лишь 10 апреля.

***

Мы рассмотрели вопрос заполнения 6-НДФЛ по отпускным вместе с зарплатой и привели пример, который, надеемся, поможет нашим читателям.

В отдельной консультации мы ответили на вопрос, . Но в расчете помимо данных выплат, как правило, присутствуют и другие, такие как, заработная плата, премии, больничные и др. В этой консультации мы подробно рассмотрим, как заполнить форму 6-НДФЛ на отпускные с зарплатой . Причем разберем ситуацию, когда выплачиваются они в один день.

Даты в 6-НДФЛ

Для того, что корректно отразить разные виды выплат в отчетной форме 6-НДФЛ, нужно четко знать, как определяются:

- дата фактического получения дохода;

- дата удержания налога с дохода;

- крайний срок перечисления налога, удержанного с дохода.

Зарплатные даты в 6-НДФЛ

Если говорить о зарплате, то дата фактического получения данного вида дохода отдельно прописана в абз.1 п.2 - это последний день расчетного месяца. То есть зарплата за январь считается полученной 31.01.ГГГГ, за февраль - 28 (29).02.ГГГГ, за март - 31.03.ГГГГ и т. д. На эту же дату налоговый агент исчисляет НДФЛ с дохода (абз.1 п.3 ).

В бюджет НДФЛ перечисляется не позднее дня, следующего за днем выплаты зарплаты (абз.1 п.6 ).

Итак, мы выяснили, что:

- дата фактического получения дохода в виде оплаты труда - это последний день месяца, за который начислена зарплата;

- дата удержания НДФЛ - это дата выплаты зарплаты;

- крайний срок перечисления НДФЛ - это день, следующий за днем выплаты зарплаты.

Отпускные даты в 6-НДФЛ

В отличие от оплаты труда дата фактического получения дохода в виде оплаты отпусков определяется по общему правилу, установленному пп.1 п.1 , как день выплаты этого дохода физлицу. То есть когда работодатель перечислит работнику отпускные на банковскую карту или выдаст деньги из кассы предприятия, тогда доход считается полученным.

Исчисление и удержание НДФЛ производится в один день - в день выплаты дохода. Это следует из абз.1 п.3 и абз.1 п.4 .

А вот крайний срок перечисления налога регулируется отдельной нормой - абз.2 п.6 . В соответствии с ней НДФЛ с отпускных уплачивается в бюджет не позднее последнего числа месяца, в котором работники получили деньги к отпуску.

Итак, мы выяснили, что:

- дата фактического получения дохода в виде оплаты отпусков - это дата выплаты отпускных;

- дата удержания НДФЛ - это дата выплаты отпускных;

- крайний срок перечисления НДФЛ - это последний день месяца, в котором выплачивались отпускные.

Получается, что предельные сроки уплаты налога с зарплаты и отпускных всегда различаются, даже если эти выплаты производятся в один день. Поэтому в разделе 2 формы 6-НДФЛ доход в виде оплаты труда показывается отдельно от дохода в виде оплаты отпусков.

Отпускные вместе с зарплатой в 6-НДФЛ: пример

Продемонстрируем на примере, как в 6-НДФЛ отразить отпускные вместе с зарплатой.

Пример. В ООО «Лотос» работают два человека:

- генеральный директор - с окладом 50 000 руб.;

- главный бухгалтер - с окладом 35 000 руб.

Главный бухгалтер ежемесячно получает стандартный налоговый вычет на единственного 7-летнего ребенка в размере 1 400 руб.

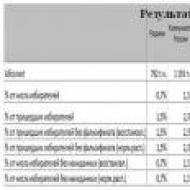

Все начисленные в пользу работников выплаты представлены в таблице ниже.

| Месяц начисления дохода | Вид дохода | Сумма начисленного дохода, руб. | НДФЛ с дохода (13%), руб. |

| Январь 2017 | Зарплата | 85 000 | 10 868* |

| Февраль 2017 | Зарплата | 85 000 | 10 868 |

| Март 2017 | Зарплата | 85 000 | 10 868 |

| Апрель 2017 | Зарплата | 85 000 | 10 868 |

| Май 2017 | Зарплата | 52 500 | 6 643 |

| Отпускные | 45 000 | 5 850 | |

| Июнь 2017 | Зарплата | 80 200 | 10 244 |

| ИТОГО: | Х | 517 700 | 66 209 |

<*> НДФЛ исчисляется с учетом предоставленного работнику стандартного налогового вычета: (85 000 руб. - 1 400 руб.) х 13% = 10 868 руб.

В организации установлены следующие сроки выплаты заработной платы:

- за первую половину расчетного месяца - 20 число этого месяца;

- за вторую половину расчетного месяца - 5 число следующего месяца.

ООО «Лотос» заполнило расчет по форме 6-НДФЛ за полугодие 2017 года следующим образом.

Раздел 1 расчета 6-НДФЛ

Заполняется нарастающим итогом с начала 2017 года (в нашем примере до июня 2017 года).

по строке 010 - 13 / указывается ставка, по которой исчисляется и удерживается НДФЛ с доходов физлиц;

по строке 020 - 517 700 / указывается общая сумма дохода (включая отпускные), начисленного физлицам за период январь - июнь 2017 года;

по строке 030 - 8 400 / указывается сумма налоговых вычетов, предоставленных физлицам за период январь - июнь 2017 года;

по строке 040 - 66 209 / указывается НДФЛ, исчисленный с доходов физлиц;

по строке 060 - 2 / указывается количество физлиц, получивших доход (в т. ч. в виде отпускных) по всем налоговым ставкам;

по строке 070 - 55 965 / указывается НДФЛ, удержанный с общей суммы выплаченного физлицам дохода по всем налоговым ставкам за период январь - июнь 2017 года.

Обратите внимание!

Поскольку НДФЛ с зарплаты, начисленной за июнь 2017 года, будет удержан только в июле при ее фактической выплате, значит соответствующая сумма налога не будет включена в показатель строки 070.

Раздел 2 расчета 6-НДФЛ

Заполняется только за последние 3 месяца отчетного периода (в нашем примере за апрель - июнь 2017 года).

Сведения о выплате дохода за март.

Кстати!

Если операция начинается в одном отчетном периоде, а заканчивается в другом, то в разделе 2 формы 6-НДФЛ она отражается в периоде завершения. А момент завершения операции соответствует периоду, в котором наступает крайний срок уплаты налога. Таким образом зарплата за март 2017 года, выплаченная в апреле, попадет в отчет за 6 месяцев, а за июнь - только в отчет за 9 месяцев.

по строке 100 - 31.03.2017 / указывается дата получения дохода физлицами; для зарплаты - это последний день месяца, за который она начислена (п.2 );

по строке 110 - 05.04.2017 / указывается дата удержания НДФЛ с зарплаты, совпадает с датой ее выплаты работникам (абз.1 п.4 );

по строке 120 - 06.04.2017 / указывается крайний срок перечисления НДФЛ; для зарплаты - это день, следующий за днем ее выплаты (абз.1 п.6 );

по строке 130 - 85 000 / указывается сумма зарплаты, начисленной работникам;

по строке 140 - 10 868 / указывается НДФЛ, удержанный при выплате зарплаты работникам.

Сведения о выплате дохода за апрель (расшифровку строк смотрите выше).

по строке 100 - 30.04.2017 ;

по строке 110 - 05.05.2017 ;

по строке 120 - 10.05.2017 ;

Помните!

Если установленный НК РФ срок уплаты налога выпадает на выходной или нерабочий праздничный день, то он переносится на ближайший следующий за выходным или праздником рабочий день (п.7 ).

по строке 130 - 85 000 ;

по строке 140 - 10 868 .

Сведения о выплате дохода за май.

Обратите внимание!

В разделе 2 формы 6-НДФЛ «зарплатные» и «отпускные» выплаты отражаются отдельными блоками, поскольку для данных видов доходов установлен разный крайний срок уплаты налога (абз.1 и абз.2 п.6 ).

1) Отпускные

по строке 100 - 05.05.2017 / указывается дата фактического получения дохода; для отпускных - это дата их выплаты физлицам (пп.1 п.1 ) ;

по строке 110 - 05.05.2017 / указывается дата удержания НДФЛ с отпускных, совпадает с датой их выплаты физлицам (абз.1 п.4 );

по строке 120 - 31.05.2017 / указывается крайний срок перечисления НДФЛ, для отпускных - это последний день месяца, в котором они были выплачены (абз.2 п.6 );

по строке 130 - 45 000 / указывается сумма отпускных, выплаченных физлицам;

по строке 140 - 5 850 / указывается НДФЛ, удержанный при выплате отпускных физлицам.

2) Зарплата (расшифровку строк смотрите выше).

по строке 100 - 31.05.2017 ;

по строке 110 - 05.06.2017 ;

по строке 120 - 06.06.2017 ;

по строке 130 - 52 500 ;

по строке 140 - 6 643 .

Заполненный образец расчета по форме 6-НДФЛ ООО «Лотос» за 6 месяцев 2017 года, в котором отражены отпускные вместе с зарплатой, представлен ниже.

При формировании 6-НДФЛ в отчет включаются начисленные гражданам доходы. Прежде всего, это зарплата, пособия и отпускные. Расчет по таким выплатам осуществляется в особом порядке.

Разберемся, как отразить в 6-НДФЛ отпускные – примеры заполнения и образец разделов формы вы найдете далее.

Отпускные вместе с зарплатой в 6-НДФЛ

Работодатель должен каждый квартал предоставлять форму 6-НДФЛ в налоговые органы. В ней выделяют как суммы полученные, только в отчетном периоде, так и общий итог с начала года.

В данную форму включают не только зарплатные суммы, но и оплату отпуска.

Статья 136 ТК РФ говорит о том, что работник имеет право получить отпускные не позднее, чем за три дня до начала отдыха.

При удержании подоходного налога применяются следующие правила:

- Датой признания дохода является дата, когда человек получает денежные средства на руки. Это регламентируется статьей 223 НК РФ. Эти отпускные в 6-НДФЛ отражаются в строке 100, раздела 2.

- Датой удержания подоходного налога является также дата получения денежных средств работником. Об этом говорит статья 226 НК РФ. Эти данные отражаются строке 110, раздела 2.

- Предельный срок уплаты налога с отпускных – последний день месяца, в котором человек фактически получил на руки денежные средства. На это указывает статья 226 НК РФ. Данные вносятся в строку 120, раздела 2.

Обратите внимание! Кода речь идет о зарплатных суммах, то датой получения дохода считается последний день месяца, за который они были начислены.

Когда в одном месяце были начислены и зарплатные и отпускные суммы отражение отпуска в отчете производится по следующим правилам:

- Если заработная плата и оплата за отпуск были выплачены в разные дни, то НДФЛ с отпускных в 6-НДФЛ производится с указанием отдельных дат в части срока выдачи и уплаты подоходного налога.

- В случае, когда обе суммы были получены работником в один день, в разделе 2 формы 6-НДФЛ их также придется разделить, поскольку срок перечисления налога все равно будет разным.

Из этого можно сделать вывод, что отпускные во 2 разделе 6-НДФЛ всегда показывают отдельно по срокам 100-140, поскольку конечная дата уплаты у этих сумм будет разной. Об этом говорит письмо ФНС РФ от 11.05.2016 года за № БС-4-11/8312.

В разделе 1 все доходы будут вноситься в строку 020, применяемые вычеты - в строку 030, начисленный налог – в строку 040, а удержанный – в строку 070.

Рассмотрим, как отражается заработная плата и отпускные в 6-НДФЛ, пример заполнения построчно.

Организация выдает заработную плату 8 числа. Заработная плата за январь была выплачена 08.02.2019 и составила 45 000 рублей. В один день с заработной платой человек получил отпускные в сумме 42 000 рубля. Вычеты к работнику не применяются.

Форма будет заполняться следующим образом:

В разделе 1:

- строка 020 – общая величина дохода (45 000 + 42 000 = 97 000).

- строка 040 – начисленный налог (97 000*0,13=12 610).

- строка 070 – удержанный налог (12 610).

В разделе 2:

- строка 100 – дата получения дохода в виде заработной платы (08.02.2019).

- строка 110 – дата удержания НДФЛ с этого дохода (08.02.2019).

- строка 120 – конечная дата уплаты этого налога (11.02.2019 (08 февраля пятница)).

- строка 130 – сумма заработка за январь (45 000).

- строка 140 – величина подоходного налога с заработной платы (45 000*0,13=5 850).

- строка 100 – дата получения дохода в виде отпускных (08.02.2019).

- строка 110 – дата удержания НДФЛ с этого вида дохода (08.02.2019).

- строка 120 – конечная дата внесения этого налога (28.02.2019).

- строка 130 – сумма отпускных (42 000).

- строка 140 – сумма подоходного налога с оплаты отпуска (42 000*0,13=5 460).

Отпускные отдельно от зарплаты в 6-НДФЛ

Если даты получения заработной платы и отпускных начислений разные то, это отражается в разделе 2, формы 6-НДФЛ. Как отразить отпускные в этом случае?

В 6-НДФЛ дата получения дохода «отпускные» будет отлична от дохода «зарплата». Поэтому в разделе 1 как обычно показывают итоговые суммы по всем видам доходов, в разделе 2 заполняют строки 100-140 отдельно по каждому виду.

Рассмотрим, как показать отпускные в 6-НДФЛ, пример возьмем тот же, но предположим, что работник получил отпускные 14.02.2019.

Форма 6-НДФЛ будет выглядеть следующим образом:

- стр. 020 – общая сумма, зарплата плюс отпускные (45 000 + 42 000 = 97 000).

- стр. 040 – начисленный НДФЛ с общей суммы (97 000*0,13=12 610).

- стр. 070 – удержанный НДФЛ (12 610).

- стр. 100 – дата получения дохода в виде зарплаты (08.02.2019).

- стр. 110 – дата удержания подоходного с этого дохода (08.02.2019).

- стр. 120 – конечная дата перечисления этого налога (11.02.2019).

- стр. 130 – начисленная зарплата за январь (45 000).

- стр. 140 – сумма подоходного налога с заработной платы (45 000*0,13=5 850).

- стр. 100 – дата получения дохода в виде отпускных (14.02.2019).

- стр. 110 – дата удержания НДФЛ (14.02.2019).

- стр. 120 – конечная дата перечисления НДФЛ (28.02.2019).

- стр. 130 – сумма отпускных (42 000).

- стр. 140 – величина подоходного налога с оплаты отпуска (42 000*0,13=5 460).

Таким образом, можно сказать, что в разделе 2 нельзя объединять различные виды доходов и различные даты их получения. Если работнику начислено несколько видов дохода, то в разделе 2 нужно заполнять несколько блоков строк 100-140.

Переходящие отпускные в 6-НДФЛ

Переходящие отпускные суммы возникаю, когда человек получил их в одном месяце, а его отпуск начался только в следующем.

При отражении таких сумм нужно учитывать даты признания дохода, его удержания и перечисления.

Рассмотрим пример, когда работник получил отпускные 31.01.2019 года, а его отпуск начался только 04.02.2019. Сумма отпускных 42 000 рублей. Заполненная форма будет выглядеть следующим образом:

- Разд. 1, стр. 020 – 42 000

- Разд. 1, стр. 040 – 5460

- Разд. 1, стр. 070 – 5460

- Разд. 2, стр. 100 – 31.01.2019

- Разд. 2, стр. 110 – 31.01.2019

- Разд. 2, стр. 120 – 31.01.2019

- Разд. 2, стр. 130 – 42 000

- Разд. 2, стр. 140 – 5 460

Еще одна ситуация, это начисление в одном отчетном периоде (квартале), а выплата в другом. Например, сотруднику начислили отпускные 29.03.2019, а получил он их 01.04.2019 года. Этот доход будет отражаться только в отчете за полугодие, в форме за 1 квартал он отражен не будет.

Отчет при этом будет выглядеть следующим образом:

- Разд. 1, строка 020 – 42 000

- Разд. 1, строка 040 – 5460

- Разд. 1, строка 070 – 5460

- Разд. 2, строка 100 – 01.04.2019

- Разд. 2, строка 110 – 01.04.2019

- Разд. 2, строка 120 – 30.04.2019

- Разд. 2, строка 130 – 42 000

- Разд. 2, строка 140 – 5 460

Обратите внимание! Когда увольняемому сотруднику выплачивается компенсация за отпуск, в форме 6-НДФЛ она отражается в периоде, на который впадает день расторжения трудового договора.

Читайте, как в 6-НДФЛ отразить отпускные в 2019 году. Мы на примерах показали, как показать простые отпускные, совмещенные с зарплатой, при увольнении, переходящие в следующий квартал.

Форма 6-НДФЛ состоит всего из двух разделов, но их заполнение вызывает немало вопросов. Один из них – как отразить отпускные, в том числе переходящие? Вопросы связаны с тем, что для многих выплат работникам установлены свои отдельные правила отражения. К тому же у некоторых выплат даты получения дохода, удержания налога и срок его перечисления в бюджет могут не совпадать. Но на самом деле отпускные отражаются в расчете по простым понятным правилам. Расскажем о них.

Как отразить отпускные в 6-НДФЛ

Отражение отпускных в расчете 6-НДФ вытекает из порядка заполнения самой формы. Она заполняется ежеквартально по итогам 1 квартала, полугодия, 9 месяцев и года. Кроме титульного листа расчет включает два раздела:

- Раздел 1 содержит сведения нарастающим итогом с начала года. В этот раздел попадают доходы и налоги, начисленные с начала года. Критерий – дата начисления, не имеет значение, когда налог перечислен в бюджет,

- Раздел 2 включает сведения только за отчетный квартал. Критерий для включения сведений в раздел 2 – попадание срока перечисления НДФЛ в один из трех месяцев отчетного квартала. То есть во второй раздел сведения отбираются не по дате получения дохода и удержания налога, а по сроку его перечисления в бюджет.

Для правильного отражения отпускных нужно знать порядок определения даты получения дохода, удержания налога с них и срока перечисления НДФЛ в бюджет.

Сроки удержания и перечисления НДФЛ

Отпускные относятся к выплатам, связанным с оплатой труда. Но порядок их отражения в форме 6-НДФЛ не такой, как у зарплаты. В работе с НДФЛ датой получения отпускных считается день их фактической выплаты работнику. Не имеет значения, как они выплачены – из кассы или на банковскую карту (письмо ФНС от 21.07.2017г. №БС-4-11/14329@).

Согласно ст.136 ТК РФ работодатель обязан выплатить отпускные за три дня до начала отдыха. Если их выдать, то на заполнении расчета это никак не отразится:

- Дата получения дохода определяется по общим правилам – день фактической выплаты,

- Дата удержания налога и срок его перечисления определяются на общих основаниях.

То есть для заполнения формы не имеет значения фактическая дата начала отдыха: приходится ли она на текущий или следующий месяц, следующий квартал иди даже следующий год. Отталкиваемся от даты выплаты денег работнику, она и будет датой получения дохода.

Если дата получения дохода приходится на январь – июнь 2019 года, включаем выплаченную сумму и исчисленный налог в раздел 1 расчета за полугодие 2019 года.

Итак, с датой получения дохода (строка 100 раздела 2) мы определились. Она всегда совпадает с днем фактической выплаты денежных средств отпускнику.

Следующий шаг – определить, какую дату ставить в строку 110 «Дата удержания налога». Здесь тоже все очень просто – НДФЛ удерживается в момент выплаты денежных средств. То есть, если речь идет об отпускных, в строках 100 и 110 раздела 2 всегда будет одинаковая дата.

Третий шаг – определить срок перечисления налога (строка 120 раздела 2). Для большинства выплат это следующий рабочий день. Но не для отпускных. НДФЛ с них можно перечислить до конца месяца, в котором они были выплачены (п.6 ст.226 НК РФ).

6-НДФЛ: пример заполнения отпускных выплат

Сначала покажем самый простой пример, а затем рассмотрим более сложные случаи.

Пример 1. Отражение отпускных в 6-НДФЛ

Четверо сотрудников уходят отдыхать во втором квартале 2019 года:

|

Сотрудник |

Сумма, руб. |

Дата выплаты отпускных |

Дата начала отпуска |

|---|---|---|---|

|

Колосков А.Н. |

|||

|

Травников Е.Н. |

|||

|

Снегирев И.А. |

|||

|

Степанов А.А. |

Поскольку все выплаты произведены в июне 2019 года, включаем их в раздел 1 формы 6-НДФЛ за полугодие 2019 года. Для упрощения примера будем считать, что других выплат на предприятии не было.

Чтобы заполнить раздел 2 составим небольшую таблицу:

|

Сотрудник |

Дата получения дохода |

Дата удержания налога |

Срок перечисления налога |

|---|---|---|---|

|

Строка 100 |

Строка 110 |

Строка 120 |

|

|

Колосков А.Н. |

|||

|

Травников Е.Н. |

|||

|

Снегирев И.А. |

|||

|

Степанов А.А. |

При заполнении раздела 2 нужно учесть два момента:

- У Колоскова А.Н. и Травникова Е.Н. все три даты совпадают, поэтому их доходы и налоги можно объединить и показать одной строкой,

- У Степанова А.А. срок перечисления налога по общему правилу – 30 июня. Но это выходной день, а значит, срок переносится на следующий рабочий день, то есть 1 июля. В разделе 2 формы 6-НДФЛ за полугодие 2019 года мы включает отпускные только первых двух работников. А отпускные Степанова будут отражаться в разделе 2 уже за 9 месяцев 2019 года, так как срок перечисления налога попадает в третий квартал.

По этой же причине в строке 070 отражена сумма 10 270 руб., то есть НДФЛ первых двух сотрудников. Налог Степанова А.А. будет отражен в расчете за 9 месяцев.

Пример 2. Отпускные вместе с зарплатой

Отпускные могут выплачиваться работникам независимо от зарплаты (как в нашем предыдущем примере) или вместе с зарплатой. Допустим, 31 мая работник получил зарплату (20 000 руб.) и отпускные (15 000 руб.). Для этих выплат дата получения дохода и срок удержания налога будет одинаковым – 31 мая. А срок перечисления НДФЛ будет отличаться:

- Для зарплаты срок перечисления – следующий рабочий день, то есть 3 июня,

- А для отпускных – 31 мая.

Поэтому, несмотря на одновременную выплату, эти суммы в расчете 6-НДФЛ будут показаны отдельными блоками строк:

Пример 3. Отпуск с последующим увольнением

Как показать в 6-НДФЛ НДФЛ, если работник уходит в отпуск с последующим увольнением? Пусть работник уходит на отдых с 21 по 31 мая, а 31 мая увольняется. А 17 мая (в пятницу) он получает зарплату (15 000 руб.) и отпускные (8 000 руб.).

Для отпускных никаких отличий нет, они отражаются в обычном порядке. А для зарплаты датой получения дохода будет последний день работы, за который работодатель начислил зарплату (п.2 ст.223 НК РФ). Поскольку последний день работы и получения зарплаты – пятница, то срок перечисления НДФЛ с зарплаты – понедельник 20 мая:

Пример 4. Единовременная выплата к отпуску

В некоторых компаниях принято платить не только стандартные отпускные, но и дополнительные единовременные выплаты. Такие выплаты не входят в состав отпускных и отражаются в 6-НДФЛ иначе (Письмо ФНС от 16.08.2017 № ЗН-4-11/16202).

Для единовременной выплаты дата получения дохода (стр.100) и удержания налога (стр.110) будут одинаковыми – день фактической выплаты работнику. А срок перечисления (стр.120) – следующий рабочий день. Следовательно, единовременная выплата должна отражаться в отдельном блоке строк в разделе 2 расчета 6-НДФЛ.

Например, сотрудник получил 21 мая 2019 года отпускные (20 000 руб.) и единовременную выплату (5 000 руб.). В разделе 2 бухгалтер отразит эти выплаты в таком порядке:

Как отразить в 6-НДФЛ переходящие отпускные

Наибольшее число вопросов вызывает отражение в 6-НДФЛ переходящего отпуска. Например, как отразить отпускные, выданные за три дня в предыдущем месяце.

Никаких особенностей отражения таких выплат нет. Выше мы уже рассказали, что дата начала законного отдыха работника для расчета не имеет никакого значения. Важна только дата выплаты дохода.

Чтобы снять совсем все вопросы, покажем на приеме, как отразить отпускные за июль, выплаченные в июне.

Переходящий отпуск: пример заполнения

Пусть работник получил отпускные (22 000 руб.) в пятницу 28 июня, а отпуск у него начинается 1 июля, то есть переходящий не только в следующий месяц, но и в следующий квартал.

Отражаем выплату в 6-НДФЛ по общим правилам:

- Поскольку выплата произведена в июне, отражаем доход (строка 020) и исчисленный налог (строка 040) в отчете за полугодие,

- Определяем даты в строках 100 – 120 раздела 2:

- Строка 100 «Дата получения дохода» и строка 110 «Дата удержания налога» – 28 июня,

- Строка 120 «Срок перечисления налога» – должен быть последний день месяца, то есть 29 июня. Но поскольку это суббота, то срок перечисления переносится на ближайший рабочий день, то есть 1 июля.

Итак, в разделе 1 эту выплату мы отразим в расчете за полугодие:

А в разделе 2 за полугодие эту выплату мы отражать не будем, так как срок перечисления налога перешел в июль, то есть третий квартал. Отразим ее во втором разделе, когда будем составлять расчет за 9 месяцев 2019 года.

При заполнении формы 6-НДФЛ важно определиться с . Ведь от этого зависит, попадут ли вообще те или иные выплаты в Расчет.

Особенности переходящей зарплаты

Срок перечисления НДФЛ

Срок перечисления налога с отпускных также не зависит от того, на какие месяцы приходится сам отпуск. Дата перечисления зависит лишь от даты фактической выплаты дохода в виде отпускных. Налог с суммы отпускных перечисляется в последний день того месяца, в котором отпускные выплачивались (абз. 2 п. 6 ст. 226 НК РФ). Это означает, что достаточно сложить весь удержанный налог с отпускных, выплаченных в одном календарном месяце, и перечислить его в бюджет одним платежным поручением в последний день этого месяца. Например, отпускные 3 сотрудникам организация выплачивала 13.05.2019, 17.05.2019 и 20.05.2019. Уплатить НДФЛ с этих отпускных можно одной суммой 31.05.2019. При этом если этот последний день совпал с выходным или праздничным днем, то уплатить НДФЛ можно в следующий за ним рабочий день (